2024年8月19日に実施されました、2025年3月期 第1四半期の決算説明会書き起こしを公開いたします。

2025年3月期第1四半期決算説明

久世良太:皆様、こんにちは。株式会社サンクゼール、代表取締役社長の久世良太です。

日頃より、当社の企業活動にご理解とご支援を賜り、誠にありがとうございます。

この動画では、株式会社サンクゼールの2025年3月期 第1四半期決算の概要についてご説明させていただきます。

是非、最後までご視聴いただけましたら幸いです。

ハイライト

まず、当第1四半期連結累計期間のハイライトについてご説明いたします。

売上高は45億9千万円で前年同期比4.3%減、営業利益は8千7百万円で、前年同期比82.6%減となり減収減益となりました。

直営店舗の売上高は、前年同期比8.4%減の14億6千万円、FC店舗の売上高は、前年同期比4.6%減の17億7千万円となりました。前年4月に全国放映のテレビ番組に取り上げられたことが大きく影響し、今期4月は、既存店売上高及びお客様数が前年同期比で大きく減少いたしました。しかしながら、2023年12月以降順次実施してまいりました商品の値戻しなどの施策により、6月以降はお客様数が前年同期比で増加傾向に転じております。

ECに関しましては、ギフト需要の増加によりお客様のご利用件数が伸びたことで、売上高は前年同期比で2.6%増の3億3百万円となり、堅調に推移しております。

ホールセールの売上高は、取引先ある大手小売りチェーンでの一部商品販売が苦戦しており、前年同期比で27.7%減の6億2千万円となりました。

グローバルに関しましては、米国既存ブランド及び韓国、台湾などのアジア市場での売上高が堅調に推移していることに加え、2023年6月に事業譲受しましたPortlandia Foodsの売上計上により、前年同期比で130.6%増の4億2千万円となり、大きく伸長しております。

売上総利益率は、チャネル別売上構成の変化や原材料価格の高騰、さらに2023年12月より順次実施しました商品値戻しなどの複数要因により、前年同期比5.5%低下の34.7%となりました。

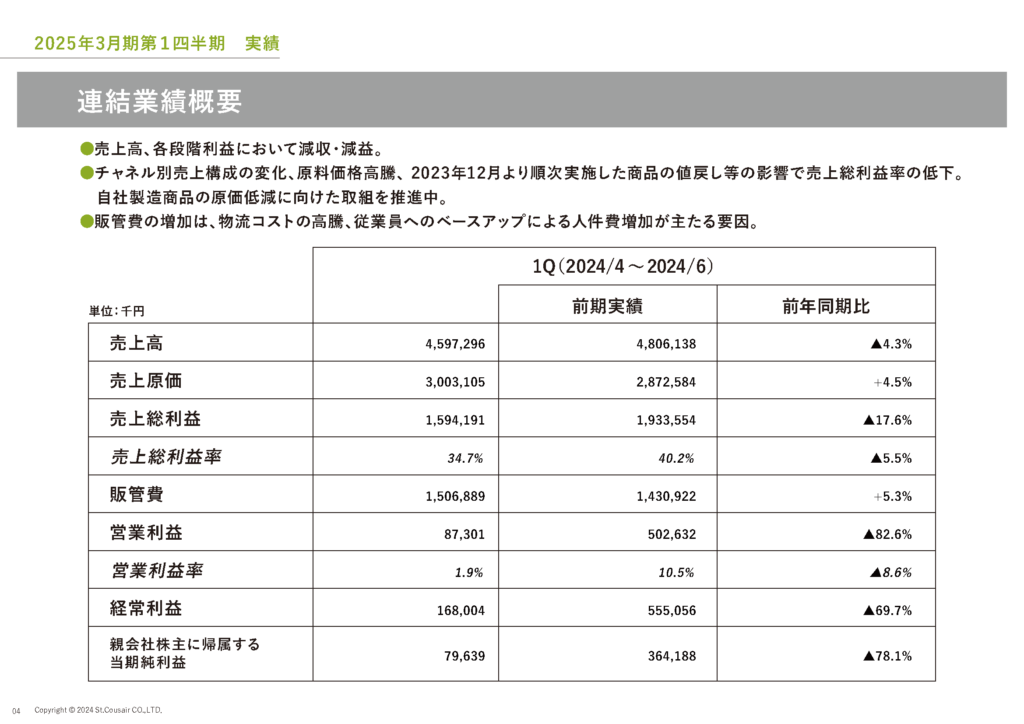

連結業績概要

それでは改めまして、当第1四半期連結累計期間の業績についてご説明いたします。こちらは連結業績の概要です。

先ほどご説明した通り、当第1四半期連結累計期間の業績は減収減益となりました。

売上総利益率の低下に関しましては自社製造商品の原価低減施策などを推進しており、改善に向けて取り組んでおります。

販管費の増加は、物流コストの高騰や従業員のベースアップによる人件費の増加が主な要因です。

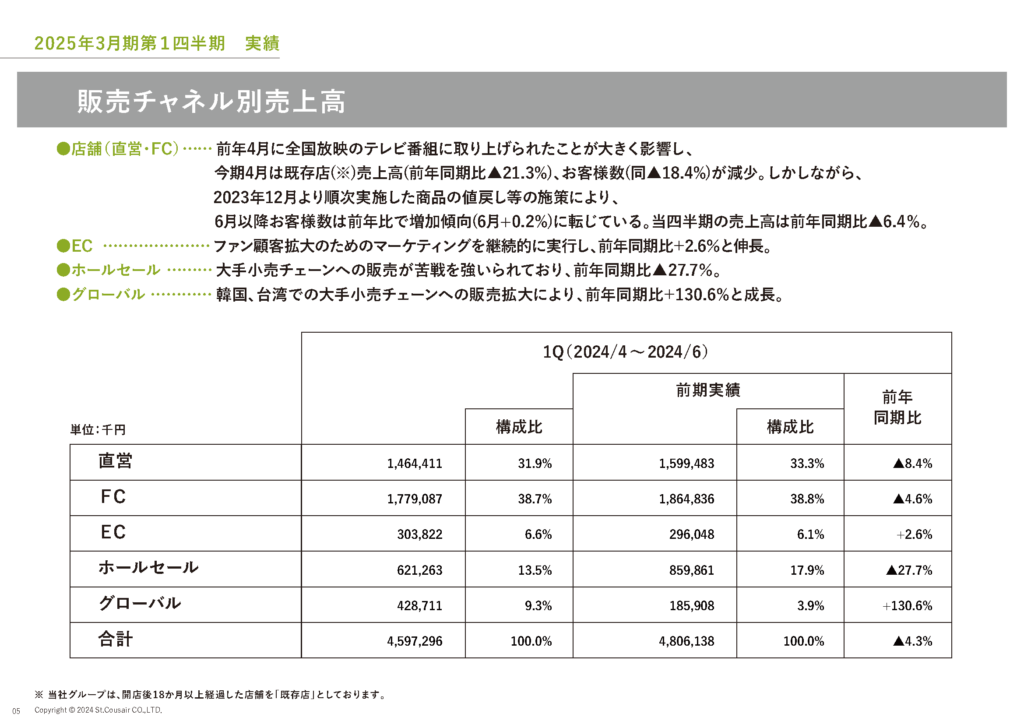

販売チャネル別売上高

販売チャネル別の売上高に関しましては、冒頭でご説明した通りです。

直営及びFCの4月の売上高は、前年同月のテレビ放映の影響により既存店で前年同期比21.3%減、お客様数も前年同期比18.4%減となり、当第1四半期連結累計期間の店舗チャネルの売上高は、前年同期比で6.4%減の32億4千万円となりました。しかしながら6月以降は、お客様数が前年同期比で増加傾向に転じており、お客様単価も徐々に回復しつつあります。

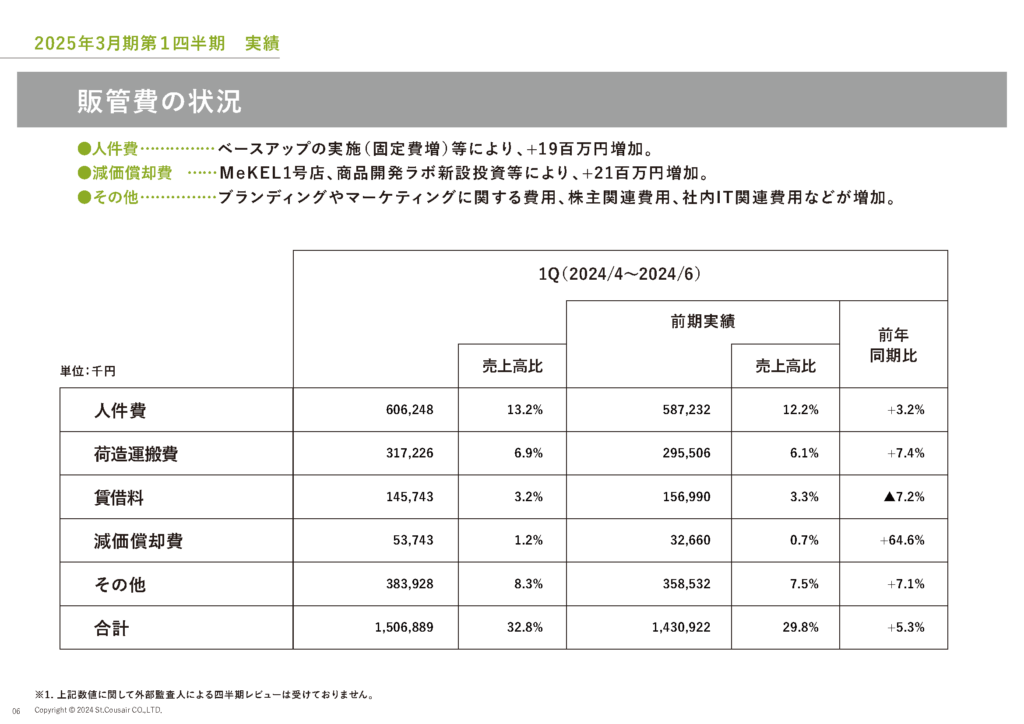

販管費の状況

こちらは販管費の状況です。

人件費に関しましては従業員のベースアップなどにより、前年同期比で1千9百万円増の6億6百万円となりました。

また、MeKEL1号店や商品開発ラボの新設による設備投資などにより、減価償却費は前年同期比で2千1百万円増の5千3百万円となっております。

「その他」に含まれる販管費の増加は、ブランディング及びマーケティングに関する費用や株主総会運営及び株主名簿管理費などの株主関連費用、さらに社内IT関連費などが主な要因です。

販管費全体では、前年同期比で5.3%増の15億6百万円となりました。

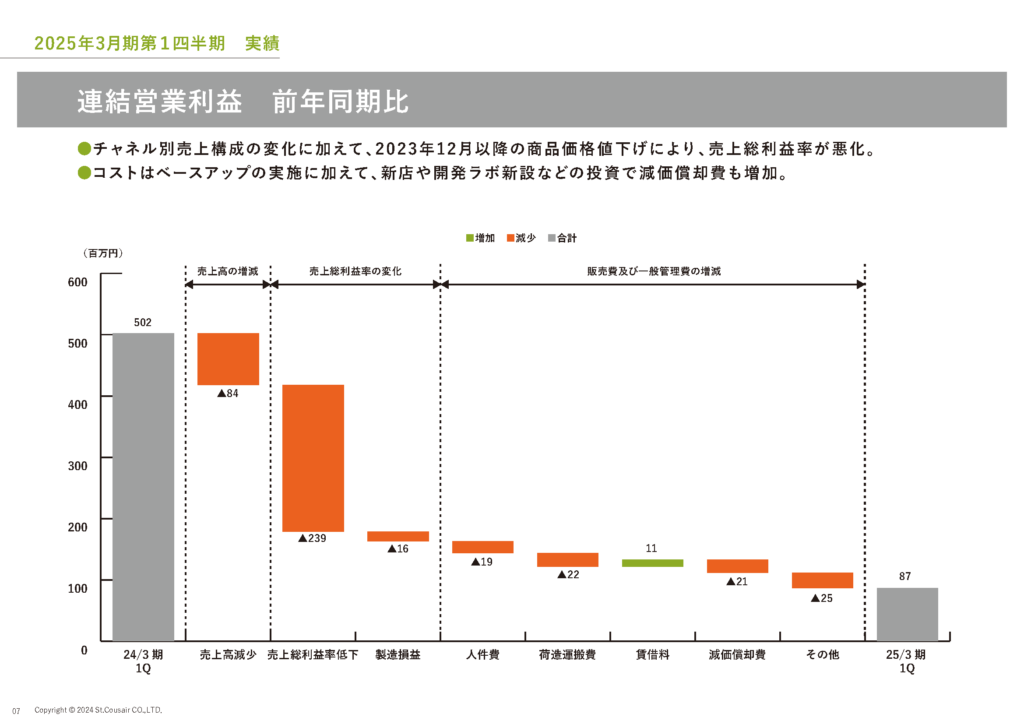

連結営業利益 前年同期比

こちらは、営業利益の増減を要因別に示したものです。

売上高の減少による営業利益の減益効果は8千4百万円、売上総利益率の低下や製造損失による影響として2億5千万円、また販管費では人件費や荷造運搬費、減価償却費がそれぞれ増加し、営業利益は前年同期比で4億1百万円減少しました。

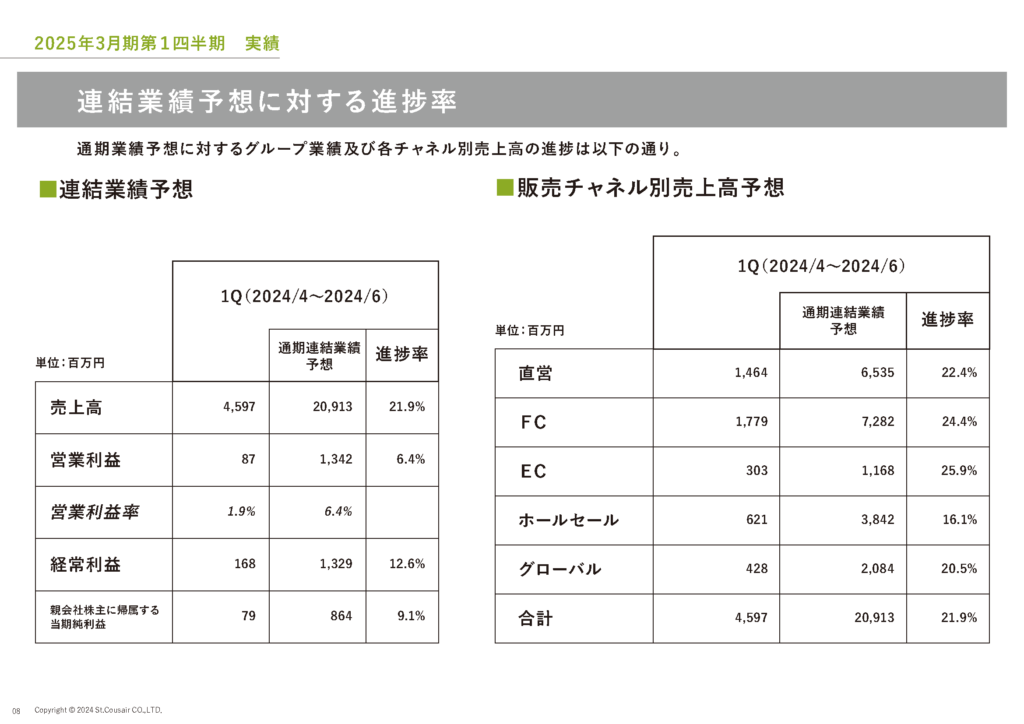

連結業績予想に対する進捗率

こちらは、当第1四半期連結累計期間の通期業績予想に対する進捗率を示しております。左側は通期連結業績予想に対する進捗率、右側は販売チャネル別売上高予想に対する進捗率です。

予想に対して厳しい状況が続いておりますが、自社製造商品の原価低減に向けた取り組みや、2023年12月以降実施しました値戻し商品に対するFC店舗への卸価格適正化などの施策を推進しており、売上総利益率の改善に向けた取り組みを継続して実施しております。これらの施策は、当連結会計年度第2四半期以降徐々に効果が高まると見込んでおります。

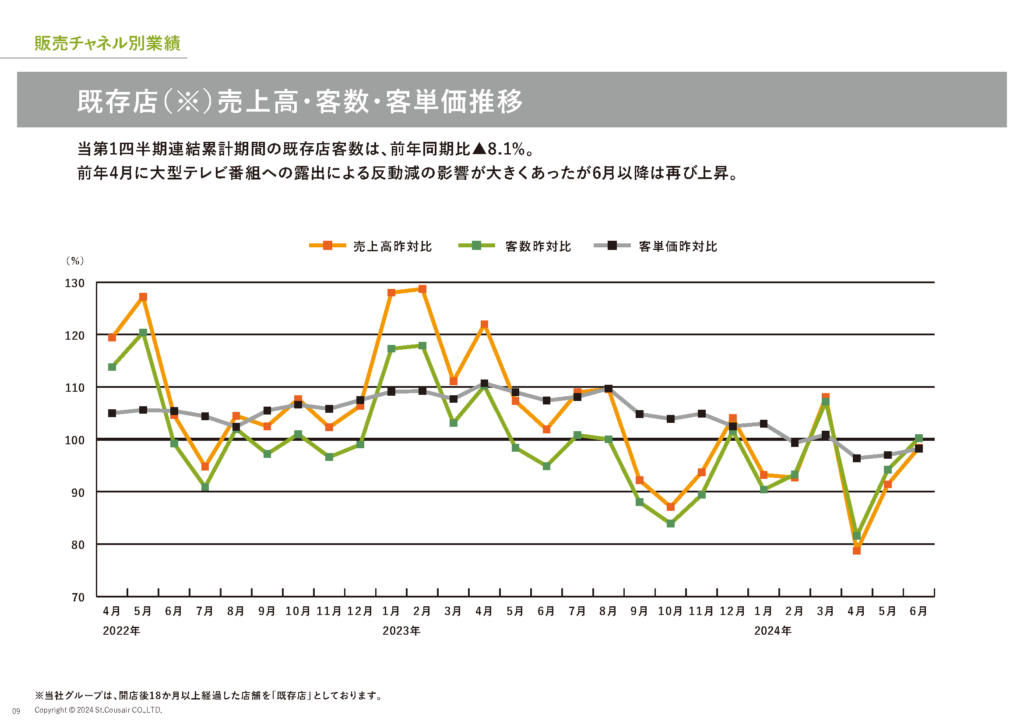

既存店売上高・客数・客単価推移

こちらは、既存店のお客様数及びお客様単価と売上高の前年同月比の推移です。

冒頭でご説明した通り、4月のお客様数が前年同月のテレビ放映の影響で大きく減少したことにより、当第1四半期連結累計期間の既存店お客様数は前年同期比で8.1%減少しました。しかしながら4月を底にお客様数は徐々に増加傾向にあり、6月は0.2%とわずかではありますが前年同期比を上回っております。

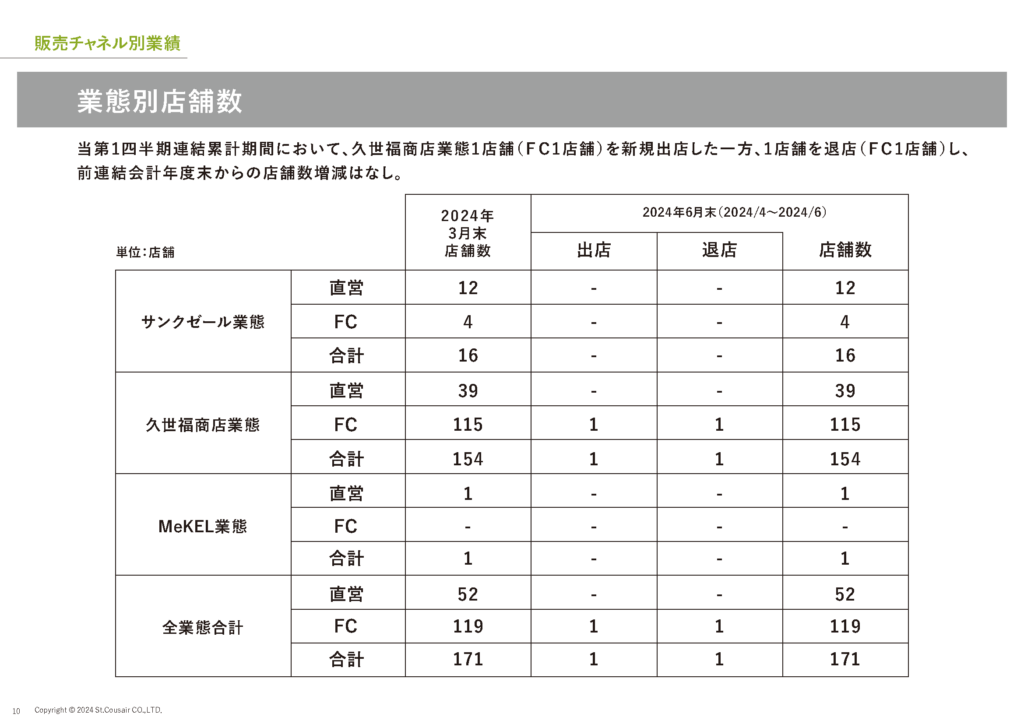

業態別店舗数

店舗の出退店状況はこちらの表のとおりです。当社は、毎期10店舗程度を新規出店する方針をとっております。

当第1四半期連結累計期間におきましては、久世福商店のFC業態で1店舗新規出店した一方、同じく久世福商店のFC業態で1店舗退店した結果、前連結会計年度末からの店舗数増減はありません。

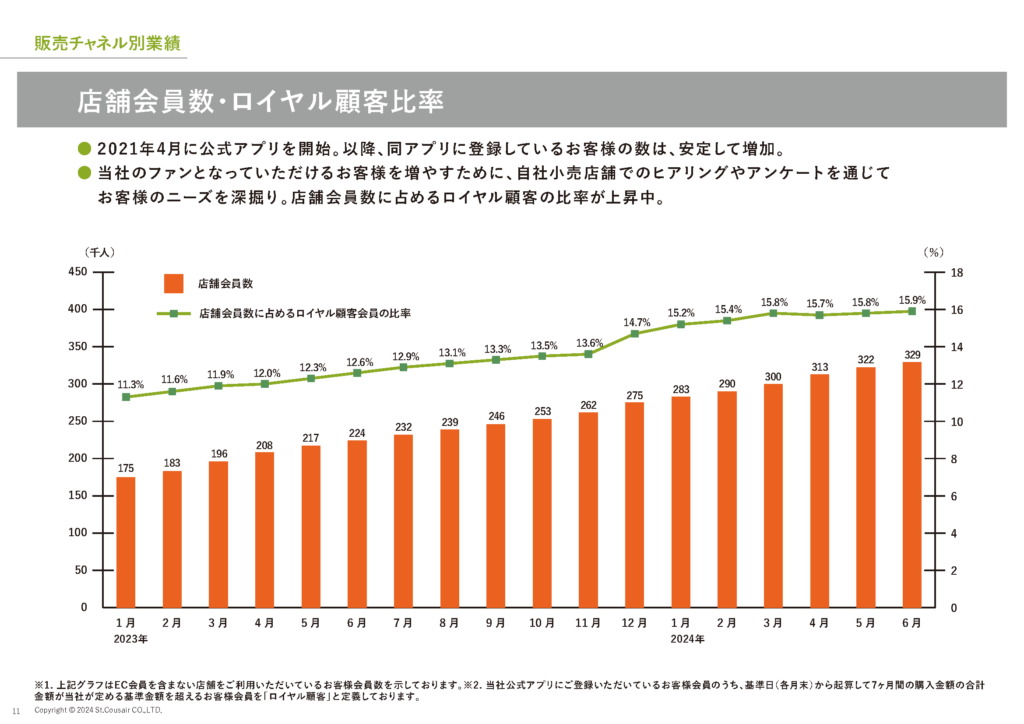

店舗会員数・ロイヤル顧客比率

こちらは当社の公式アプリに登録しているお客様のうち、店舗をご利用いただいている会員様数と、そのうち当社の定める分類によりロイヤル顧客と定義させていただいているお客様の割合を示したグラフです。

当社は店舗にご来店いただくお客様に、当社のファンになっていただくことを何よりも大切に考えており、そのようなお客様が一人でも増えるよう店舗運営に注力しております。

2021年4月の当社公式アプリのリリース以降、店舗会員であるお客様の数は継続的に伸長しており、店舗会員に占めるロイヤル顧客の割合も増加しております。

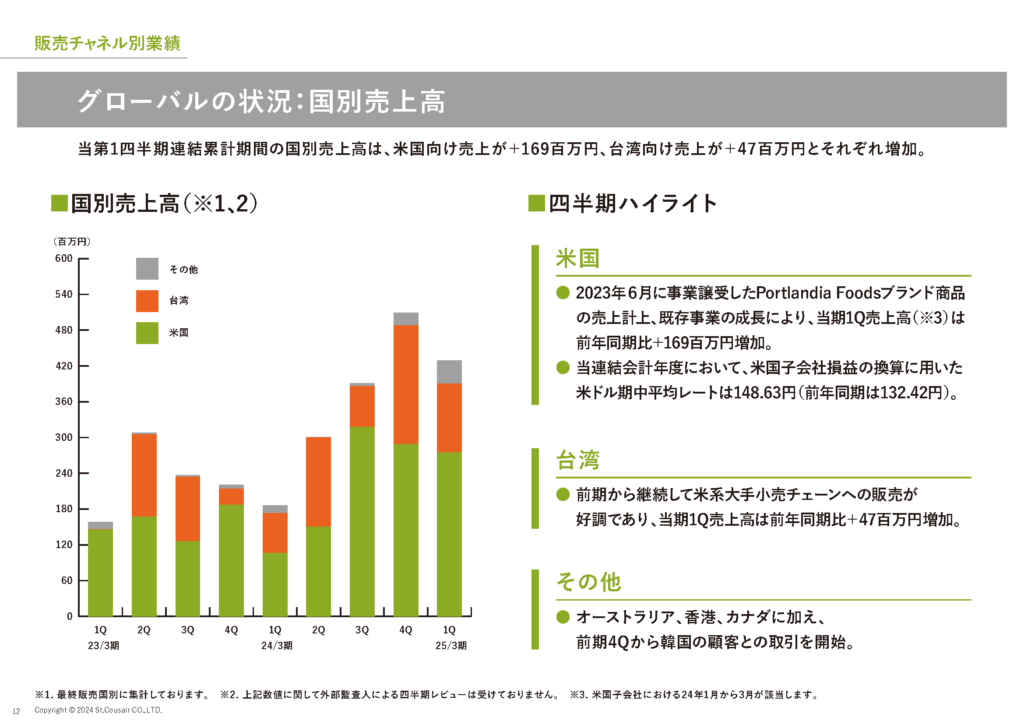

グローバルの状況・国別売上高

次に、グローバルの国別売上高についてご説明いたします。

引き続き、米国と台湾がグローバルチャネルの主要な市場となっています。

米国は既存ブランドの成長に加え、2023年6月に事業譲受したPortlandia Foodsの売上が計上されたことで、売上高は前年同期比で1億6千万円と大幅に増加しました。

台湾においても、米国系小売チェーンへの販売が堅調に推移しており、売上高は前年同期比で4千万円の増加となっております。

そのほかの地域としては、これまでのオーストラリア、香港、カナダに加え、前期第4四半期からは韓国との取引も開始されており、今後も引き続きグローバル展開を加速させていきたいと考えております。

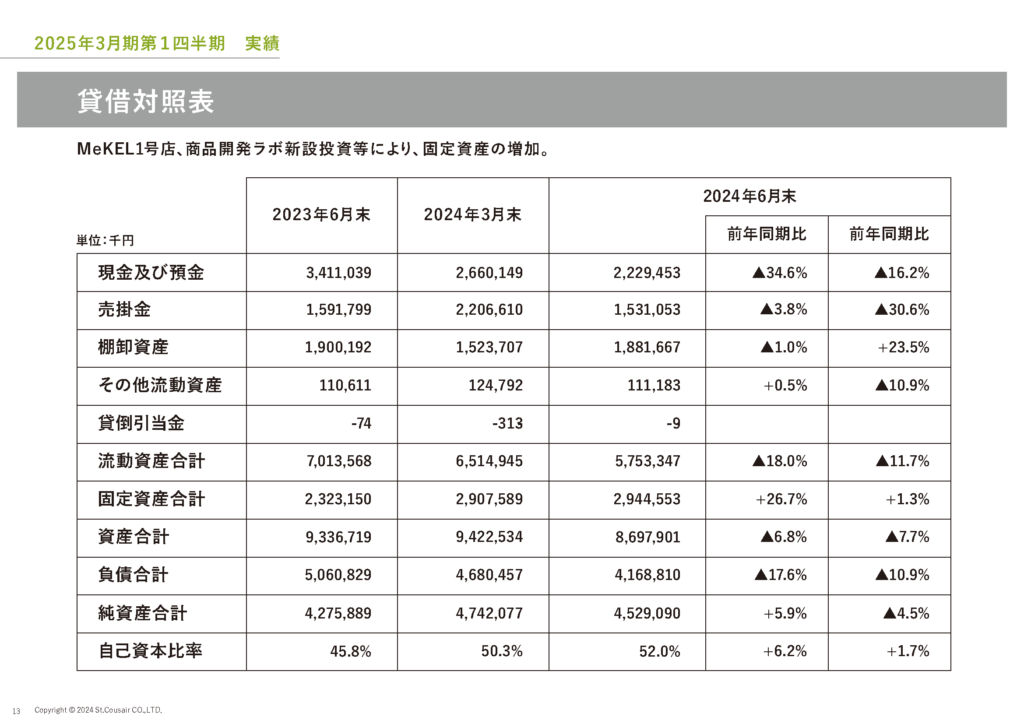

貸借対照表

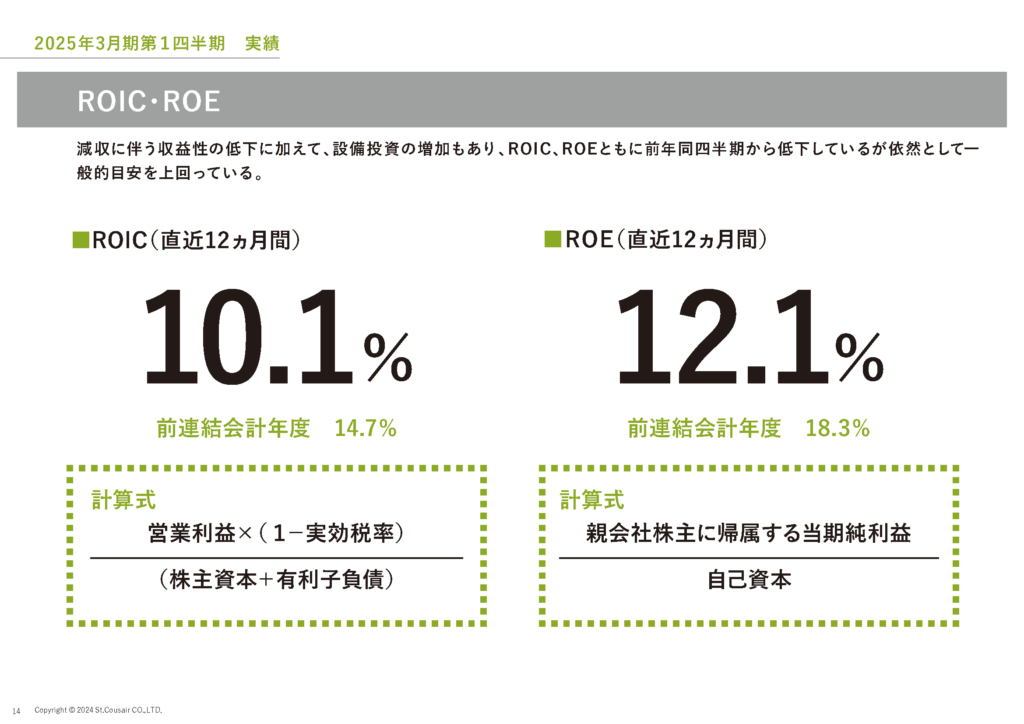

ROIC・ROE

直近12か月間のROICとROEはこちらの通りです。

減収に伴う収益性の低下に加え、設備投資などの増加もあり、一般的な目安値は上回っているものの、ROIC、ROEともに前連結会計年度から低下しております。目標とする指標値を維持できるよう、今後も引き続き収益性の確保と企業価値の向上に努めてまいります。

以上で2025年3月期第1四半期決算に関するご説明を終わります。

これからも株主の皆様のご期待に沿えるよう、事業に取り組んでまいります。引き続きご支援賜りますよう、何卒よろしくお願いいたします。

質疑応答

①お客様数の動向について

質問者:既存店売上高及び客数の動向について、4~6月は前年のテレビの反動等もありマイナスというところでしたが、6月に入りましてわずかながら客数プラスに転じてきたところがありましたが、この要因としてどんなことが考えられますでしょうか?単純に去年のテレビの反動が平準化しただけなのか、あるいは何か、御社として客数回復に向けた取り組みがうまくいっているものがあるのかどうか、そして今後さらに強まっていけるのかどうか、このあたりの見立てを教えていただけますか?

久世良太:去年の12月以降の値戻しによって、価格の改定を行っているわけなんですけれども、5月、6月ともに回復傾向が続いているというところがありますので、市場全体として、緩やかではあるけれども良化をしているのではないかなと感じています。その上で、弊社としては接客力の向上ですとか、弊社の商品をお客様にアピールするような店頭陳列など、現場の改善に取り組んでおりますので、このあたりも活動として実っているのではないかなと思っています。また7月以降につきましても、だしのフェアを行っておりますが、非常に反応が良いという状況が続いていると思っております。

②増益転換の時期について

質問者:第2四半期以降、増益転換の目途というのはいつ頃になりそうかコメントいただきたいです。4~6月については減益幅も結構大きくなってしまったなという印象でありますけれども、第2四半期以降、いろんな施策で増益に転換させていけるのかというところを教えてください。卸売りの価格適正化のお話いただいてますけれども、これだけだとちょっと、もう一段踏み込んだ何かが必要なんではないかというような印象もあるんですけれども、いかがでしょうか?

久世良太:第1四半期を振り返ってみますと、小売事業については4月は少しトピック的なところがあって、その後は順調に回復傾向が第1四半期第2四半期で続いてるという理解です。ホールセールの方は少し事業全体のボラティリティというか、一部商品が受注につながらなかったところが影響しまして、売上減、また利益減というような形になってしまったので、ここは第2四半期以降しっかり注視しているという状況でございます。

私の方で見ているところで申し上げると、第2四半期については順調に回復傾向が続いているというような足元の状況は確認しつつ、ただ第2四半期が締まってみないと第2四半期で増益できるのか、第3四半期以降になるのかといったところは確認をしなければならないところがありますので、しっかり第2四半期以降に増益転換できるように努力をしていきたいと思います。

それとやはり今、値戻し等の影響によって粗利率も落ち込んで、利益が下がってきているところが確認できているのがこの第1四半期の結果だと思いますので、これを受けてやはりコスト、価格の方に反映する部分は反映するというようなところも、しっかり検討しなければならないかなと思っています。コストダウンとともに、そういった政策も水面下で検討してまいりたいと思っています。これについてはリテールとホールセール、共に検討を進めることを考えております。

質問者:最後の部分確認なんですけれども、12月以降ですね、値戻し、値下げというような形できましたけれども、今後もう一度値上げに踏み切る可能性もありという認識でよろしいんでしょうか?

久世良太:はい、そのように考えております。

ただ以前のような価格に戻すかは十分検討しなければならないということですので、足元のお客様、つまり需要の強さであったり、どこまで受け入れられるのかといった観点も検討に加えて、慎重にこの値上げについては考えていきたいと思っています。ここはしっかり検討し実行するべき段階で実行するといったところを考えたいと思います。

③ECの具体的な取組みについて

質問者:ECに関して2点伺いたいんですけれども、決算説明のところにもファン顧客拡大のためのマーケティングで売上が前年同期上回ったとありますけれども、こちらどのような施策なのかというところをもうちょっと伺いたいのと、先ほどギフト需要の増加により、増収というふうなお話もありましたけれども、具体的にどのようなギフト需要が新たに出てきたのか、そこらへんも詳しく伺えますとありがたいです。

久世良太:ファン顧客の拡大という部分は、SNS等を通じて私どもからファン顧客に向けて情報発信をさせていただいている等ですね。これはメルマガも含めてのものですけれども、そういった政策はしっかり行えています。

一方で今、お手紙等のサービス内容の充実等を加えて、ギフトニーズに対応したサービスを行っているという形になっています。まずそこがファン顧客の拡大に向けた政策になっています。

ギフト需要につきましては、母の日、父の日に応じたギフト、これを強化しておりまして、商品の改版も含めて、より鮮度感のある魅力のある商品のアピールというのをしています。ギフトについては、2023年12月以降、徐々に回復傾向が続いているような状況でございます。

第1四半期につきましては、自社ECサイトだけではなくて、楽天サイトでも非常に好調だったと思っておりまして、楽天サイトについては120~130%ぐらいで推移しているといった状況でございます。

ここはしっかり基調として動いているという認識をしておりますので。さらにこのECの深掘りを第2四半期以降も継続をしていきたいと考えております。

④原価低減施策の進捗について

質問者:特に値戻しをした商品に関しては原価低減を進めているということで、こちらは年間で5,000万円程度を見込んでいるというか目標でやられているんですけども、このあたりの進捗状況はいかがでしょうか?生産効率化であるとか、材料の見直しというところがある程度目処がついてきて、この第2四半期以降、そういったところが効いてくるのかどうかというのをお伺いしたいです。

久世良太:原価低減の効果につきましては、だいたい年間7,000万円ぐらいコストダウンの政策が実行できるだろうと思います。ただ原価が高騰する部分もあって、合わせて5,000万円ぐらいかなと想定していますが、第1四半期はやはりまだ効果としては限定的な形になっていますので、第2四半期以降から徐々に、第3四半期からはかなりしっかりと現れてくる形になっております。ですので第2四半期から、この5,000万円の効果が徐々に出始めてくると私どもは想定しております。

⑤久世福町田マルイ店の現況について

質問者:ちょうど1ヶ月ぐらい前になりますけれども、町田の小型店の新業態を取材させていただきましたけれども、実際約1ヶ月ぐらい経ちましたので、手応えというか、当初の想定通りいってるところ、ちょっと違うところなども含めて、この1ヶ月間の手応え、収穫みたいなものがあれば教えてください。

久世良太:町田小型店につきましては、非常に収穫が大きかったのではないかなと思っています。特に私どもは今回このトライアル、特に20~30代を中心とした若い方もしっかり取り込められるようなお店にしていこうと考えておりまして、当初久世福商店は40~60代がかなりピークの購入層となっていますが、町田店についてはそこの層もしっかり捉えることができているわけなんですけれども、だいたい6ポイントぐらいですかね、20~30代の層が他の既存店よりも上回っていますので、ここもしっかり取り込めているのかなと思います。

特に今回開発をしました、ドリップ式の「雫だし」という商品やお菓子等新たに開発した商品が売れ筋商品として占めておりますので、ここの部分も大変ニーズにマッチしたような商品を開発することができたと思っています。

一方で、私どもだいたい300 SKUほどの売れ筋商品を町田店に陳列しているわけなんですが、既存の定番商品に手が伸びるという方が、まだまだ多くはないかなと思っておりますので、今後はそれを試食できるような提案であったり、または定番商品について第2四半期以降に小瓶化ですね、少しトライアルのお客様に対して、手が伸びるような小型サイズの商品提案を行おうと思ってますので、このあたりも出していくと、商品購入の波及効果は出てくるかなと考えています。

質問者:小型業態としての平均単価としては1,000~1,200円ぐらいという形で、通常業態よりもちょっと単価を落として、むしろ来店頻度を高くしていくというようなところが狙いだったと思うんですけど、まだ1ヶ月間なので来店頻度がどうなってるかはなかなか難しいと思うんですけど、平均単価としてはどんな感じでしょうか?

久世良太:小型店舗の客単価でございますけれども、1,200円を超える水準でございます。想定の範囲内だと思います。

⑥グローバルの今後の成長について

質問者:第1四半期はグローバル売上が力強い伸びを継続しておりまして、2倍以上というところでした。こちら、今後どれぐらいの伸び率が狙えそうなのかをお伺いしたいです。ポートランディアのM&A効果で非常に強く見えるというところなんですけども、M&A効果が一巡した後ですね、既存業態、既存事業でどれほど伸ばせそうか教えていただけますでしょうか?

久世直樹:第1四半期について、非常に力強い伸びは確認ができています。ただここについては、まだまだ第2四半期以降もしっかりと伸ばしていきたいと思っております。

ポートランディアについては一巡をしているわけなんですけども、既存事業についても今オーガニックな伸びというところはしっかりと確認をさせていただいております。また、ポートランディアの事業においても約10~15%ぐらいオーガニックで伸びていて、これまでの売上よりも成長ができているというところがございます。

また台湾についても、これまでいわゆる販促イベントの中で取り扱いをしていただいた商品というのがあるんですけども、その中で非常に売れ筋というところが新たに出てきているところがございますので、そういったところで定番化に向けた動きが今足元で出てきていると思っております。

または新しいエリアで韓国ですとか、これからオーストラリア、それからカナダの売上も今力強く伸びてきていると思います。数字で具体的に申し上げることはできないんですけども、ただしっかりと高い成長を今後もやっていきたいなと思っております。

質問者:ちなみに既存事業もしっかり伸ばせているというところで、何がうまくいっているのか簡単にご解説いただけますでしょうか。商品がしっかりいいもの出せているのか、あるいはポートランディアは御社のグループ化以降ですね、営業体制を強化しているとか、こういった動きがあるのかどうかいかがでしょうか?

久世直樹:今、アメリカの事業が始まって8期目になるんですけども、それからアメリカの市場に集中し始めてから、約4期目、5期目というところになってきまして、工場、品質管理、販売、開発、この辺の体制が整ってきているというところがまずあると思っております。まだまだ始めたばかりというところで、お客様の数は今後も継続的に増やしていける手応えがありますので、既存のお客様についてもオーガニックに伸ばしつつ、新規のお客様が続々と今ついてきているというところで、それを支える当社のチームもビルドアップがしっかりできていると思いますので、そういったところがやはり効いてきてるんじゃないかなと思っております。

⑦ECの情報発信及びギフト需要について

質問者:ECギフトのところで、鮮度の高い、魅力のある商品をアピールするというお話がありましたけれども、これはSNSとかメルマガとかで情報を発信していたという認識で合ってますでしょうか?

久世良太:そのような媒体で提案させていただいております。一方で楽天さんについては、ギフトに強い商品の売上が上がれば上がるほど、ランキングで掲示されるというような形になりますので、そのような効果もあったと思います。2023年少し失敗してしまったのが、2,000~3000円のギフト、非常によく動く商品群が、値上げによって4,000円以上になってしまったことがあり、うまく提案できなかったといった経緯があったんですが、そこをしっかり今回は充実させるというところが、今年行っている政策でございます。

質問者:ギフトの需要について、昨年12月から回復傾向にあるというお話がありましたけれども、なかなかギフトを取り扱う食品のEC企業さんの中では、そこのギフト需要の盛り返しが来なくて、未だに苦しい状況を迎えているような会社さんも多いんですけれども、御社はそこでしっかり盛り返しができてる理由はいかがでしょうか?

久世良太:ギフトについては提案をしっかりさせていただいていで、それが受注につながっているかと思います。また日時で分析をしまして、動きが弱かったりする際に必ず対策を打って、商品の入れ替え等も行ってですね、皆さんに見ていただけるような政策をずっと続けてきておりますので、そういった地道に改善計画を練って実行していくところのチーム力と言いますか、実行力といったところがかなり良かったのではないかなと考えています。

⑧ホールセール販売の改善策について

質問者:前年下期から苦戦したところがあったと思うんですけど、提案して受注できなかった商品というのはどんな商品で、そこはどんな商品を提案すれば今後受注してもらえるかというところは何か方針は決まってるんでしょうか?

久世良太:昨年の第4四半期の不振要因というのは、販促費をかけすぎてしまったというところが減益要因になってしまったんですが、こちらについてはしっかり対策を打って、この販促費を予算通りに消化をし、必要以上には使わないということはお客様ともしっかり話をさせていただき、この第1四半期については改善ができているといった状況でございます。

ただ第1四半期については一部商品である「いぶりがっこタルタルソース」という商品が、この4~6月に受注を見込んでいた数量が受注できなかったといったところでございます。これが一過性のものなのか、継続的なものなのかというのは、今お客様ともしっかりヒアリングをしているところです。ただ店頭の売上については、特に大きく下がっているというようなことは確認が取れておらず、むしろしっかり適切な販促費を打てば売上が立てられるということも確認できていますので、ここは継続的に動いていけるのではないかなと思っています。

ただ、第1四半期で反省だったのが、いわゆる店頭の試食販売を行うですとか、適切な販促を打つことができなかった点です。提案をさせていただいたんですが、他の商品も販促をやらなければならないということで、漏れてしまったようなところがあってですね、この部分は反省材料でございましたので、今は販促計画をしっかり提案をして、お客様にも刺さるようなポップの掲載や、販売員の方へのセールストークですね、そういったところをしっかり用意した上で、テコ入れを図っていくということを考えていきたいと思っています。

一方で、こういった定番商品が下がった時に、他の商品でしっかりと売上が取れているという状況を作らなければならないと思ったのが今回の反省材料でもありましたので、今伸ばせているお菓子のカテゴリーですとか、または一部商品の入れ替え等で、新商品の提案等を行っている最中でございます。

質問者:先ほどおっしゃった、4~5月受注できなかったというのは、新しく提案したものが採用されなかったということではなくて、一部商品の出荷が減ったという意味ですか?

久世良太:そうですね。先ほど申し上げた商品について見込んでいた受注がゼロだったというところが2ヶ月続いたところがありましたので、そこが今回見込みと乖離した原因だったと思います。

⑨既存店舗の成長について

質問者:上場してそれほど時間が経ってないってところだと思うんですけれども、少し長い歴史を見た場合、例えば既存店が少しマイナスになるとか、そういうふうなことは長い歴史の中では定期的に、何年に1回かあって、そこで何らかの改善が必要でといったことというのは何度もあったのか、あるいは経営が多角化している中で、店舗の方が手薄になったというのが出ているということなのか、少し苦境と捉えるのかどうなのかというところは、御社の歴史の中でどう捉えられているか教えてください。

久世良太:私が6年前に社長に就任した前、7、8年ぐらい前に、既存店が大きく割り込んだという時期がありまして、その際私は商品力の強化ということで、商品を絞り込んで強化をするという形で、それをしっかり販売していくというところで、既存店が大きく改善したという経験があります。何度かそういう局面、これは自社に問題があった時もありましたし、外部環境の変化によって大きく左右されたということがありましたので、そういった局面というのはあるのかなと思っています。今回はやはりインフレ局面に大きく変わったというところでもありますし、私どもも少し値上げを急いだというところがあって、お客様が少しついてこれなかったという反省を持って、まずは客数をしっかり改善をさせた上で、利益は少しちょっと置いておきながら、その上で収益性の改善に持っていこうということをやっておりますので、しっかりとその課題感が見えている中で、今取り組んでいますので、そこはご安心いただければなと思います。